房产去库存:60万亿资金从哪来

【3月5日的政府工作报告中再次强调,去库存是2016年五大任务之一。房地产方面,报告指出,要完善支持居民住房合理消费的税收、信贷政策,住房刚性需求和改善性需求,因城施策化解房地产库存。

据观察者网专栏作者久华的估算,当前房地产库存规模86.3亿m2,全部消化需要60万亿资金,那么,这些资金从哪里来?单纯来自家庭部门的消费,显然不可行。供读者朋友们思考】

2016年春节过后,房地产市场可谓热闹。先是中央密集出台政策,向二线以下城市库存宣战,结果一线城市的房价飞了,导致股市中枪倒地不起,幸而央行出来撒了把银子。广东各地政府已背上了卖房指标,而沈阳则琢磨着让学生买房。

这一切都是“房地产去库存”引发的。那么当我们谈论“房地产去库存”时,我们在谈论什么?

库存面积=6.7年销量

中央政府要去库存的心情我们要理解。先来看看中国目前到底有多少房地产库存:

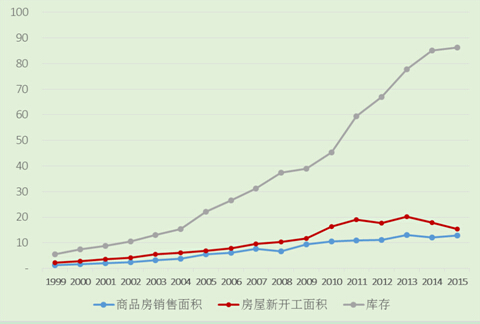

数据来源:wind资讯

截止2015年底,中国房地产库存为86.3亿m2(其中待售7.2亿m2,正在施工73.6亿m2,待开发土地3.7亿m2按1.5倍容积率算)。需要注意的是,这个数字还是低估的。往年建设到一半又停建缓建的项目不算在内。

即使如此,这个数字也是2015年销量的6.7倍(2015年商品房销售面积为12.85亿m2)。而新开工面积仍持续高于销售面积,导致库存逐年增加。

库存价值60万亿=过去25年销售额总和

如果中国的房地产库存都建好卖出去,值多少钱呢?我们先来看看全国的均价:

2015年全国销售12.85亿m2,销售总额8.73万亿,均价6800元/ m2。以此测算86.3亿平米的总价为58.6万亿。考虑到近期部分城市的涨价,估计为60万亿应该不算高。

这意味着,去库存需要60万亿的资金接盘。而从1991年开始,全国商品房销售额25年来的总和就是60万亿。

去库存的任务这么艰巨,政府玩命出政策当然没有错。但政府给地产去库存面临两个悖论,这两个悖论也是最近一线城市房价异动的原因。

悖论之一:即要销量涨,又要价格稳

房地产跟股票相似,成交量的放大往往在“上涨途中”与“下跌底部”出现。因而按理来说,让房地产价格大涨或大跌,才是去库存的有效方法,但副作用都很大。

政府去库存最常见的策略,当然是从交易费用、资格准入、融资便利等方面出台刺激政策。不过,政府任何促进销量的策略,都会被购房者解读为价格上涨的利好。就像在股票市场中,降低印花税永远被解读为利好。而价格真的涨起来后,要刹车就很难了。房价过高导致的问题就不赘述了。

而如果政府啥都不干,放任市场库存继续积累,结果是更为可怕的价格崩盘。崩盘后倒是会有抄底资金进入,也算是去库存的第二种策略,但副作用太大。

但政府一定要在两者之间做选择。一个租金收益率很低、刚需逐渐减少、库存高企、价格不涨不跌的房市,是唤不起购房积极性的。

我们看到政府选择了前者,也就有了最近的房价上涨。不过这波上涨主要在一线城市与少部分二线城市,亟待去库存的三线以下城市并未受益。这就跟第二个悖论有关。

悖论之二:库存洼地发大水,库存高地闹干旱

房地产这种产品最大的特点是“无法移动”,导致各个区域之间市场割裂,库存水平差异也很大。

如果政策和资金驱动房市,购买力首先会在库存水平低、未来销售看好、居民购买力较强的区域涌现,助长该地区房产泡沫。而真正最需要去库存的地方,反而不能获得投资者的青睐。

如果政府真的要全国一盘棋,把库存高地也拿下,可能洼地早就水漫金山了。因而,如何制定差异化的政策指引,主攻三线以下高库存城市,是政府需要面对的考验。

60万亿的难题

上述两个悖论,是刚刚开始去库存时要面对的难题。而真正的挑战在于:这60万亿由谁来承担?

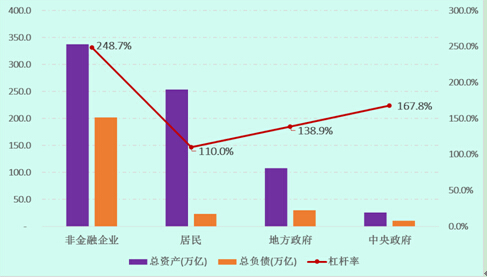

流行的观点认为,中国企业部门的负债率很高,需要去杠杆。居民部门的负债率较低,可以加杠杆。而政府部门的杠杆率处于这两者之间。下图是社科院测算的2014年中国各经济部门的杠杆率(其中中央政府是2013年数据):

从总数上看,居民部门的债务杠杆确实有增加的空间。但这似乎与我们的直观感觉不相符:国人对高房价的抱怨从来是主流,能够在城市轻松买房的家庭一直是少数,而且背上房贷后,对个人消费会形成很大的挤压。

那么统计数据的问题出在哪里呢?我想可以从两方面进行解释。

首先,虽然居民总资产达到了253.7万亿,但其中150.5万亿是固定资产(主要是房子),实际上无法动用。另外还有10.5万亿的保险也难以变现,可动用的财富其实仅92.7万亿(包括现金、存款、股票、债券、保险、银行理财等)。

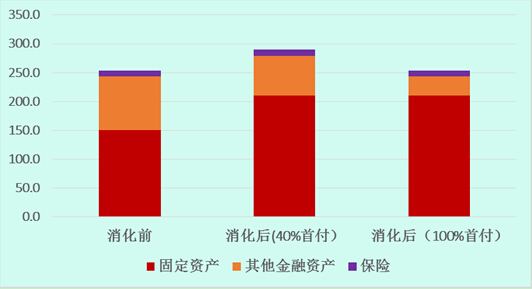

如果去库存的60万亿都由居民财富承担的话,居民的资产结构会变成如下的样子:

虽然负债率未必高,但是居民可用于变现消费的金融资产大幅缩水,对经济的长期负面影响不言而喻。其中全款买下所有库存是极端情况,对购买力冲击极大,在现实中不可能发生。而按揭买房的情况更为现实,冲击也较小,但月供还是会长期侵蚀居民消费能力,只是把对消费能力的冲击分摊到了未来而已。

另外,虽然92.7万亿看起来不少,但个体间的收入差距,使真正具有房产购买力与购买动机的人群并不多。

对于超高净值人群来说,房地产投资仅仅是投资组合一部分,房子会买,但很少让它成为最主要资产。而对中低收入家庭来说,由于我国的社会保障体系仍在发展中,为未来的生活开销、子女教育、医疗养老进行储蓄可能是比买房更为紧迫的事情,买房往往心有余而力不足。剩下的中等、中高收入人群可能是买房的主力,但在目前收入分配结构下,他们在人口中的占比尚不够高。

可见,完全由居民部门来承担这60万亿并不可行。以牺牲居民消费能力,来为房地产利益链条的过度扩张买单,也不是公平的社会政策。

在去库存的工作中,政府面对高企的地产库存,不仅要解决前面提到的两个悖论,避免一线城市房价过快上涨,还要在居民、企业、政府之间合理分配成本与风险。在鼓励居民买房的同时,平滑好地产价格,加大财政上的支持力度,并让部分盲目扩张陷入困境的地产商承担其应有的风险,让成本与风险分散到社会各个组成部分,才能最小化去库存给经济机构造成的冲击。

来源链接:http://news.ifeng.com/a/20160308/47736350_0.shtml